来源:中公会计 2017-09-04 13:34:24

四、计算分析题(本类题共4小题,每小题5分,共20分,凡要求计算的项目,除题中有特殊要求外,均须列出计算过程;计算结果有计量单位的,应予以标明,标明的计量单位应与题中所给计量单位相同;计算结果出现小数的,均保留小数点后两位小数,百分比指标保留百分号前两位小数。)

46[简答题]

已知:A、B两种证券构成证券投资组合。A证券的预期收益率为10%,方差是0.0144,投资比重为80%;B证券的预期收益率为18%,方差是0.04,投资比重为20%;A证券收益率与B证券收益率的协方差是0.0048。

要求:

(1)计算下列指标:

①该证券投资组合的预期收益率;②A证券的标准差;③B证券的标准差;④A证券与B证券的相关系数;⑤该证券投资组合的标准差。

(2)当A证券与B证券的相关系数为0.5时,投资组合的标准差为12.11%,结合(1)的计算结果回答以下问题:①相关系数的大小对投资组合预期收益率有没有影响,如有影响,说明有什么样的影响?②相关系数的大小对投资组合风险有没有的影响,如有影响,说明有什么样的影响?

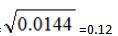

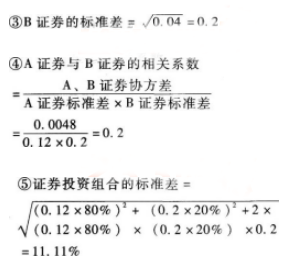

参考解析:(1)①证券投资组合的预期收益率=10%×80%+18%X 20%=11.6% ②A证券的标准差=

(2)①相关系数的大小对投资组合预期收益率没有影响;

②相关系数的大小对投资组合风险有影响,相关系数越大,投资组合的风险越大。

47[简答题]

某上市公司本年度的净收益为20000元,每股支付股利2元。预计该公司未来三年进入成长期,净收益第1年增长14%,第2年增长14%,第3年增长8%。第4年及以后将保持其净收益水平。

该公司一直采用固定股利支付率的股利政策,并打算今后继续实行该政策。该公司没有增发普通股和发行优先股的计划。

要求:

(1)假设投资人要求的报酬率为10%,计算每股股票的价值;

(2)如果股票的价格为24.90元,若长期持有,不准备出售,计算股票的内部收益率(精确到1%)。

参考解析:(1)预计第1年的股利=2×(1+14%)=2.28(元) 预计第2年的股利=2.28×(1+14%)=2.60(元)

预计第3年及以后的股利=2.60×(1+8%)=2.81(元)

每股股票的价值=2.28×(P/F,10%,1)+2.60×(P/F,10%,2) +2.81/10%×(P/F,10%,2)=2.28×0.9091+2.60×0.8264+28.1×0.8264=27.44(元)

(2)24.90=2.28×(P/F,i,1)+2.60×(P/F,i,2)+2.81/i×(P/F,i,2)由于按10%的折现率计算,其股票价值为27.44元,市价为24.90元时的内部收益率应高于10%,故用11%开始测试:

当i=11%时,2.28×(P/F,11%,1)+2.60×(P/F,11%,2)+2.81/11%×(P/F,11%,2)

=2.28×0.9009+2.60×0.8116+2.81/11%×0.8116=24.90(元)

所以:股票的内部收益率=11%。

48[简答题]

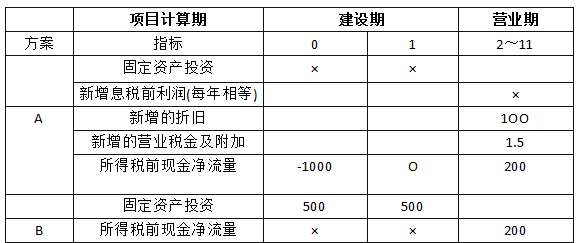

已知:某企业拟进行一项单纯固定资产投资,现有A、B两个互斥方案可供选择,相关资料如下表所示:

单位:万元

说明:表中“2~11”年一列中的数据为每年数,连续10年相等;用“×”表示省略的数据。

要求:

(1)确定或计算A方案的下列数据:

①固定资产投资金额;

②营业期每年新增息税前利润;

③不包括建设期的静态回收期。

(2)请判断能否利用净现值法做出最终投资决策。

(3)如果A、B两方案的净现值分别为180.92万元和273.42万元,请按照一定方法做出最终决策,并说明理由。

参考解析:(1)①固定资产投资金额=1000万元 ②营业期每年新增息税前利润=所得税前现金净流量-新增折旧=200-100=100(万元)

③不包括建设期的静态回收期=1000/200=5(年)

(2)可以直接通过净现值法来进行投资决策,因为净现值法适用于项目计算期相等的多个互斥方案比较决策,两方案的项目计算期都是11年,所以可以使用净现值法进行决策。

(3)本题可以使用净现值法进行决策,因为B方案的净现值273.42万元大于A方案的净现值180.92万元,因此应该选择B方案。

49[简答题]

甲企业计划利用一笔长期资金投资购买股票。现有M公司股票、N公司股票、L公司股票可供选择,甲企业只准备投资一家公司股票。已知M公司股票现行市价为每股3.5元,上年每股股利为0.15元,预计以后每年以6%的增长率增长。N公司股票现行市价为每股7元,上年每股股利为0.6元,股利分配政策将一贯坚持固定股利政策。L公司股票现行市价为4元,上年每股支付股利0.2元。预计该公司未来三年股利第1年增长14%,第2年增长14%,第3年增长5%。第4年及以后将保持每年2%的固定增长率水平。甲企业所要求的投资必要报酬率为10%。

要求:

(1)利用股票估价模型,分别计算M、N、L公司股票价值。

(2)代甲企业作出股票投资决策。

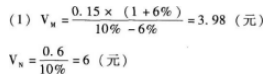

参考解析:

L公司预期第1年的股利=0.2×(1+14%)=0.23(元)

L公司预期第2年的股利=0.23×(1+14%)=0.26(元)

L公司预期第3年的股利=0.26×(1+5%)=0.27(元)

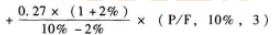

VL=0.23×(P/F,10%,1)+0.26 X(P/F,10%,2)+0.27×(P/F,10%,3)

=0.23×0.9091+0.26×0.8264+0.27×0.7513+3.4425×0.7513=3.21(元)

(2)由于M公司股票价值(3.98元)高于其市价(3.5元),故M公司股票值得投资购买;

N公司股票价值(6元)低于其市价(7元),L公司股票价值(3.21元)低于其市价(4元),故N公司和L公司的股票都不值得投资。

中公教育旗下品牌,依托中公教育品牌的丰富资源与团队,中公会计网开设了会计从业、会计实操、会计职称、注册会计师(CPA)等项目培训,为高校财经类学生与在职会计相关从业人员提供了考试辅导与技能培训,并在职业规划、求职就业等方向给予指导。

咨询热线(09:00-21:00)

400-605-3513

在线客服

点击咨询

中公会计微信

扫描二维码,即可与小编在线互动, 更有备考干货等你来拿!

中公会计微博

扫描二维码,考试资讯实时推送,更多备考福利等你来!